文:权衡财经研究员 朱莉

编:许辉

募集资金规模和用途,IPO企业应综合考虑现有货币资金、资产负债结构、经营规模及变动趋势、未来流动资金需求,合理确定募集资金中用于补充流动资金和偿还债务的规模。IPO企业募集资金用于支付人员工资、货款、铺底流动资金等非资本性支出的,视同补充流动资金。原则上用于补充流动资金和偿还债务的比例不得超过募集资金总额的30%。

深圳市维海德技术股份有限公司(简称:维海德)拟创业板上市,10月25日对第三轮问询函进行了回复,保荐机构为方正证券。公司本次公开发行股数不超过1,736万股,占发行后总股本的比例不低于25%,拟募资4.9亿元用于音视频通讯设备产业化扩建项目、研发中心建设项目、营销网络建设项目、补充营运资金。

维海德股权激励不同价格,多名高管曾就职中兴;业绩可持续性遭问询,ODM业务占比85%上下;单价不断走低,以价换量明显;外销占比高,主要出口美国;海思芯片可能断供存在风险;边理财边募资补流。

股权激励不同价格,多名高管曾就职中兴

2017年2月28日,维海德正式在股转系统挂牌并公开转让,证券简称“维海德”,证券代码 871053。本次发行前,其实际控制人陈涛直接持有公司49.11%的股份,另外通过维海投资间接控制公司17.29%的股份,共计享有公司66.40%的股份表决权。本次发行后,陈涛合计享有公司股份表决权的比例预计将下降为49.80%,仍为公司实际控制人。

陈涛1966 年出生,1994年7月至1998年5月就职于中国兵器工业209所,担任工程师;1998年6月至2011年11月,就职于中兴通讯及其子公司,历任主任工程师、系统部长。与陈涛有类似就职中兴的还有,史立庆1972年出生,1997年4月至2015年8月,任中兴通讯及其子公司主任工程师、部长;柴亚伟1976年出生,2003年4月至2015年3月,任中兴通讯及其子公司政企产品规划总工;杨莹1981年出生,2005年3月至2012年8月, 任中兴通讯及其子公司行政人事助理;欧阳典勇,1971年出生,2000年6月至2016年2月任中兴通讯及其子公司硬件工程师、开发经理、硬件专家;刘燕1977年出生,1997年4月至2014年2月,任中兴通讯及其子公司研发助理;白东升1973年出生,1998年7月至2000年7月,就职于中兴通讯,任软件开发工程师。而维海德核心技术人员为陈涛、范展、史立庆、白东升、柴亚伟、欧阳典勇、郑永勤、杨红星8人,其中有一半的人员曾有中兴通讯的履历。

深圳市中兴康讯电子有限公司成立于1996年11月,是深圳市中兴通讯股份有限公司的子公司,亦为维海德外协加工前五大供应商之一。其与母公司中兴通讯股份有限公司一起,在2019年成为维海德的第四大客户,贡献了维海德634.24万元的营收,占比为10.49%。

2017年8月,2019年5月、2020年7月维海德进行三次股权激励,认定的股份支付公允价格对应当年市盈率倍数分别为5.47倍、7.82倍、2.36倍,对应前一年市盈率倍数分别为8.54 倍、8.03倍及8.66倍,均低于可比交易中位数。维海德董事、监事、高级管理人员及其他核心人员最近三年一期薪酬总额占各期利润总额的比例在2019年达到顶峰,为15.89%。

维海投资系员工持股平台,为公司第二大股东,直接持有公司17.29%的股份。公司控股股东陈涛担任维海投资的执行董事,股东王艳、欧阳典勇分别担任维海投资的总经理和监事。

维海德拥有4家全资子公司,1家控股子公司,公司全资子公司包括:鹏创软件、成都维海德、香港维海德和北京维海德,公司控股子公司为维海德物联网公司。从招股书来看,大多数为微利或亏损状态。

业绩可持续性遭问询,ODM业务占比85%上下

维海德主要从事高清及超高清视频会议摄像机、视频会议终端、会议麦克风等音视频通讯设备的研发、生产、销售和相关技术服务,公司的产品涉及镜头、传感器、芯片等多种电子元器件。

2018年-2021年1-6月,维海德营业收入分别为2.18亿元、2.85亿元、6.7亿元和3.13亿元,净利润分别为4962.82万元、5096.35万元、1.68亿元和8648.57万元。报告期各期营业收入较上年增长幅度为27.93%、30.46%、135.23%,特别是2020年,公司营业收入与净利润出现大幅增长,当期超过了2018年和2019年营收总和。公司称,受2020年以来国内外疫情的影响,公司产品的需求大幅增加,产品供不应求,订单饱满。

疫情对公司业绩的拉动作用是否具备可持续性,也受到了证监会的问询,深交所要求公司结合报告期后海外疫情情况、对主要客户的收入、销售毛利率、在手订单变化情况以及2021年业绩变动、各季度环比增长及毛利率变动情况,分析并说明业绩高速增长是否具有可持续性、是否存在业绩大幅下滑的风险。

2018年-2021年1-6月,其主营业务收入主要来自于摄像机和视频会议终端,这两类产品收入合计数占主营业务收入的比重均在90%以上。其中,摄像机是公司的核心产品,占比分别为78.3%、79.65%、89.77%和86.81%。

报告期内,维海德的经营模式为ODM定制为主,自主品牌运营为辅。其中,ODM模式销售金额分别为1.84亿元、2.39亿元、5.85亿元和2.68亿元,ODM业务在主营业务中的比重分别为84.54%、85.56%、87.45%和86.19%;公司自有品牌产品销售金额分别为3,208.5万元、3,968.37万元、8,380.63万元和4,174.61万元,销售收入约占总收入的15%左右。

自有品牌模式是公司以维海德品牌对外销售产品,公司享有定价权,可以根据市场情况自主定价。OEM模式对制造商的技术要求不高,制造商所获得的毛利率也相对较低,不符合公司经营理念,因此该模式的业务占比很小。报告期内,公司OEM模式形成的销售收入占比低于1%。

视频会议行业是一个寡头垄断的行业,用户在品牌选择、产品使用习惯等方面相对固定,新品牌短期内难以得到市场认可。公司如以大规模销售自主品牌视频会议产品,需支付较高的 市场开拓、仓储物流、销售及售后服务等费用,且短期内的销售收入规模受限,市场开拓风险较大。从维海德的经营现状看,其自主品牌不强,依赖ODM模式经营的方式,很容易被竞争同行同质化,难以形成品牌和技术上的优势。

单价不断走低,以价换量明显

销售单一或标准化产品时,在ODM经营模式下,公司根据市场需求和技术发展方向自行开发和设计产品,产品开发完成后供客户选择,与客户签订购销协议后根据其要求定制化生产,产品贴客户指定商标出售,公司不需要承担产品到达最终消费者过程中的运输、仓储、市场推广、销售支持、售后服务等各项开支,可以节约大量销售费用;但产品价格由公司与客户协商确定,产品溢价率较低,毛利率空间有限。

自有品牌经营模式下,公司向客户销售自有品牌产品,需要建立售后服务网络,自主设计和开拓渠道进行销售,支付市场推广促销费用、仓储费用和售后服务费用等,虽然营销投入较大,但因其售价高,毛利率相应较高。 报告期内,公司主要产品的销量和销售收入在增长,但销售单价一路走低。

因此,在销售单一或标准化产品时,自有品牌模式下的毛利率通常要高于ODM模式下的毛利率。但报告期内,除了2018年自有品牌模式下的毛利率高于ODM模式下的毛利率,2019 年以来出现了自有品牌模式下的毛利率低于ODM模式下的毛利率的情况。公司称,ODM 和自有品牌模式下综合毛利率的差异是由于产品的销售区域差异和公司的销售策略变化引起的。 报告期内,公司综合毛利率分别为49.35%、47.04%、48.72%和46.35%。

而用工上,劳务派遣要比正式劳动合同用工来得成本低,往往是制造业企业难以抗拒的诱惑,维海德也不例外,2020年4月至8月期间,公司通过劳务派遣方式招募的生产人员数量超出相应月份公司用工总量的10%,不符合《劳 务派遣暂行规定》第四条的规定。

外销占比高,主要出口美国

维海德的客户类型主要有四大类,品牌厂商(包括视频会议品牌厂商、教育录播品牌厂商等)、系统集成商、经销商和最终用户。报告期内,公司前五大客户占营业收入的比例分别为47.35%、36.95%、47.78%和38.79%,其中,其中,公司前五大境外客户收入占营业收入的比例分别为30.24%、30.45%、47.57%和34.98%,占主营业务收入中的外销收入的比例分别为80.42%、75.32%、74.24%和69.38%。

从国内销售来看,2018-2019年维海德销售主要以内销为主。华北、华南和华东地区是公司主营业务国内收入的主要来源地。从境外销售来看,公司出口销售占比2018-2020年逐年上升,主营业务的外销收入占比从2018年的37.76%逐渐升高至2020年的64.17%;2020年以来,由于国外疫情严重,居家办公、远程教学、远程视频会议的需求增加,使得对公司摄像机的需求随之增加,出口销售占比增加较快;报告期内,公司出口销售的国家主要为美国。

公司的摄像机、视频会议终端、音频设备等产品在3,000亿美元中国输美商品A清单中,2019年9月1日之前的原美国进口关税税率为0%,自2019年9月1日至2020年2月14日被加征 15%关税,自2020年2月14日至今加征税率降低至7.5%。若美国进口关税税率进一步提升,一定程度上会使得公司的利润减少。

2018年-2021年1-6月,公司出口至美国地区的产品收入为6,667.35万元、9,198.56万元、3.89亿元和1.22亿元,占主营业务收入的比例为30.66%、32.94%、58.20%和39.11%,销售额逐年增长。报告期各期末,公司的外汇风险敞口分别为4,743.12万元、7,026.23万元、1.12亿元和1.26亿元,若外币汇率出现大幅波动,则公司经营业绩将受到不利影响。

公司的外销收入占比整体上要高于同行业可比公司平均值42.02%、34.4%、38.62%和44.01%。经贸关系随着国家之间政治关系和国际局势的变化而不断变化,在经济全球化日益深化的背景之下,经贸关系的变化将对于我国的宏观经济发展以及特定行业景气度产生深远影响。

海思芯片可能断供存在风险

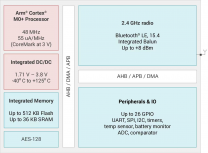

报告期各期公司采购海思芯片金额为681.61万元、1,037.95万元、 4,713.04万元,占芯片采购比例为16.70%、23.26%及31.42%,其中采购处理器芯片中海思芯片占比为63.11%、76.42%及80.50%,占比逐年提升。

维海德称主要采购海思品牌的图像处理器(摄像机产品的主芯片)进行图像处理算法的研究和产品开发、生产,海思芯片供应存在不确定性。截至2021年7月12日,公司采用替代方案产品的在手订单不含税金额为1,257.8万元,而在手订单不含税总金额为1.14亿元,替代方案产品的在手订单占所有在手订单的比例为11.01%。

证监会要求维海德结合报告期后海思芯片采购金额、占比情况及供货情况,替代方案的产品占比情况,海思芯片其他主要客户相关风险揭示情况,更换芯片对生产经营、成本、毛利率的影响情况,进一步分析并说明认定海思芯片供货情况对维海德生产经营及财务状况不产生重大不利的影响、维海德不存在芯片断供风险的依据是否充分。

维海德2021年1-9月采购海思处理器的总金额为2,069.71万元,为当期处理器采购金额的56.75%,低于2018-2020年海思处理器采购占比,维海德正逐渐减少对海思处理器的采购。2021年1-8月,公司非海思芯片产品实现销售收入8,904.96万元,占2021年1-8月收入的比重为22.53%。

虽然公司已有其他品牌芯片的产品,但目前其他品牌芯片产品销售金额较小,如果海思芯片供应持续紧张,在海思芯片供应不足的情况下,公司将采用其他品牌的芯片进行生产,存在其他品牌芯片的产品未达预期效果,削弱产品竞争力和公司持续盈利能力,从而使得公司面临经营业绩下降的风险。

边理财边募资补流

报告期各期末,维海德的应收账款账面价值分别为4,117.34万元、5,745.09万元、1.15亿元和1.15亿元,占流动资产的比例分别为22.93%、23.55%、22.34%和21.26%。从应收账款结合其现金及现金等价物净额来看,维海德的现金并不紧缺,甚至有多余的资金用去理财。2019年、2020年及2021年1-6月维海德的银行理财产品分别高达2,501.79万元、6,374.24万元和7,503.89万元。

维海德报告期各期末,未分配利润分别为6,988.77万元、1.06亿元、2.48亿元和3.34亿元。报告期各期末,公司的货币资金余额占流动资产的比重分别为 39.46%、34.15%、34.92%和 24.65%,货币资金主要由银行存款构成。

从资产负债率对比来看,维海德要低于可比同行的平均数不下10个点。尽管如此,维海德还拟使用募集资金 4,000 万元用于补充营运资金。

报告期内,维海德持报关单以一般贸易方式向海关申报出口视频会议摄像机411台,申报净重1,027.5千克、总毛重1,233千克。经海关查验,货物实际净重为1,372千克、总毛重为1,858千克。中华人民共和国梅沙海关于2019年6月6日对公司作出行政处罚,罚款金额为人民币1,000元。

2019年5月24日,公司因未按照规定期限申报办理变更登记,注册资本逾期变更,国家税务总局深圳市宝安区税务局出具《责令限期改正通知书》,责令改正并罚款共计900元。

维海德在变幻莫测的芯片供应上,在已有品牌显垄断地位的基础上,如何改变其尴尬的ODM供应商身份,或将决定了其在资本市场的含金量。