进军军工 研发骤减

近两年,国家相继出台了一系列有利于电子信息产业发展、军民融合发展、自主可控产业替代的重大政策,作为信息安全产业领域的国有控股企业,中国长城也顺势调整业务范畴,来迎合国家的战略发展需要。

2017年以前,中国长城以计算机及相关设备制造为主要业务,2017年2月,公司完成重大资产重组,新增高新电子业务,涉及军事通信、军用自主可控计算机及网络等诸多领域, 成为我军国防信息化系统解决方案和装备的重要提供商及服务商。

此后,中国长城便在军工领域频繁加码。2018年9月,中国长城以现金9.5亿对中原电子进行增资,11月又以5.88亿元增持军企中元股份18.68%股权,而中原电子和中元股份均为从事军工电子的研发、制造与服务的企业。

然而,作为国家高新技术企业,过度依赖并购企图实现技术“弯道超车”的经营模式并非长久之计,中国长城对科技创新的态度从其近几年的研发投入中也可以窥见一斑。

作为一家硬件公司,中国长城近两年的研发费用骤减,据wind 数据显示,2015年-2017年间,公司的研发支出由14.64亿元降至6.02亿元,三年时间研发支出降幅达58.88%,2017年年末,研发支出总额占比总营收不及10%,仅为6.33%。除了研发投入下降,研发人员数量也逐年递减,2015年、2016年、2017年,中国长城研发人员数量分别为6914人、6505人和3787人,虽然研发人员数量占比呈现小幅增长,但占比也仅为27.38%。

盈利趋弱

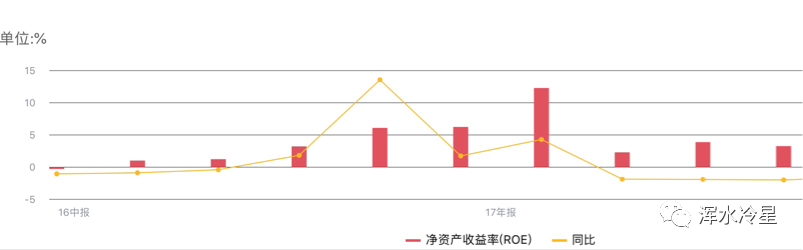

大肆并购,业绩下滑,导致公司的净资产收益率自进入2018年便急转直下。据wind数据显示,2017年年报显示公司净资产收益率(平均)为12.30%,但到今年第三季度已经降至3.27%。中国长城不仅自身盈利能力承压,在同行对比中也相形见绌。据东方财富数据显示,在107家电子信息公司的财务数据对比中,中国长城的毛利率水平处于低位,毛利率为毛利与销售收入的比例,中国长城毛利率水平较低,说明公司产品附加值低,变现能力差,而净利率和净资产收益率都较低,也在一定程度上反映了公司盈利羸弱的现状。

同时,公司现金流也不尽如意。自上市以来中国长城在资本市场上募资达66.68亿元,仅四年间便豪掷250多亿元进行大举并购。截至今年三季度,公司的现金及现金等价物增加额为-9.34亿元,其中,经营活动产生的现金流净额为-4.47亿元,同时,公司的短期借款高达16.52亿元,公司此前激进的经营模式弊端凸显,公司资金面承压严重。

业绩不佳,投资者自然不买账。截至2018年12月17日收盘,股价报收5.1元/股,市值149.7亿元,相比2015年的最高点24.41元,股价已经跌去近八成,市值蒸发500多亿元。