中国长城四年13起并购耗资252亿 却沦落到低价卖券商股权地步

一则看似普通的资产处置背后,实际上暴露的却是中国长城当前正面临的经营困境。上市以来募资66亿余元,四年时间发起13场并购,耗资252亿元,然盈利趋弱,现金承压。如今这家背靠国内最大国有IT企业中国电子的硬件公司,已经开始走上靠卖资产求生的道路。

一则公告,将国内IT行业的硬件龙头-中国长城重新拉回了人们的视线。

2018年12月13日,中国长城发布公告称,拟将出售东方证券约7156万股股票,并将净收益约4.07亿计入2018年的当期损益。但东方证券此时股价真处于上市以来最低水平,相比股价43.3元时,已经下跌约八成。

这笔看似普通的资产处置背后,实际上暴露的却是中国长城当前正面临的经营困境。上市以来募资66亿余元,四年时间发起13场并购,耗资252亿元,然盈利趋弱,现金承压。如今这家背靠国内最大国有IT企业中国电子的硬件公司,已经开始走上靠卖资产求生的道路。

四年并购耗资252亿

中国长城,全称为中国长城科技集团股份有限公司,前身为中国长城计算机股份有限公司(长城电脑)。公司目前从事的主要业务包括:高新电子、信息安全整机及解决方案、电源、园区与物业服务及其他业务。

据公开资料显示,中国长城的最终实控人为中国电子信息产业集团有限公司(中国电子),中国电子是由中央直接管理的国有独资特大型集团公司,是中国最大的国有IT企业,其最终实控人为国务院。

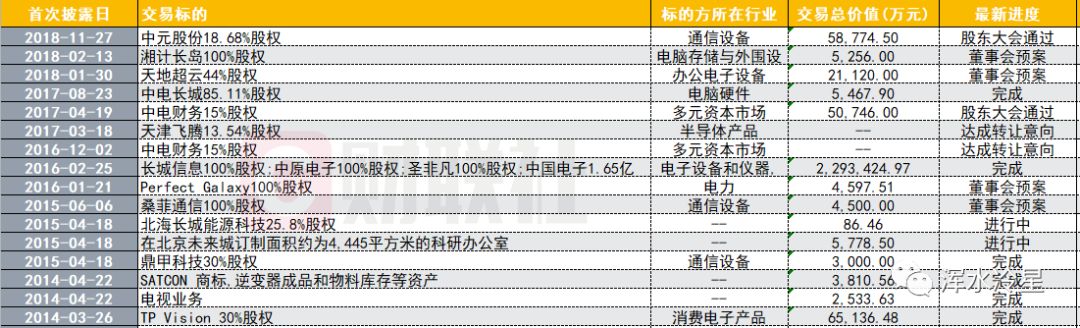

近几年来,中国长城在资本市场上资本运作频繁,并购标的多为与公司业务相关性较强的通信设备、硬件、半导体等公司。据wind数据显示,中国长城在四年间先后发起13场并购,累计耗资约252亿元,其中,仅2016年2月,中国长城便一口气完成三笔股权收购-将长城信息、中原电子、圣非凡各100%股权收入囊中,累计耗资约228亿元。

然而,大举并购未能产生预期的协同效应,标的业绩表现参差不齐,导致公司业绩受到影响。2017年,深圳中电长城信息安全系统公司净亏损5586万元,而作为被参股控股的子公司,深圳中电长城的经营状况并非孤例。2018年上半年,武汉中原电子、北京圣非凡电子系统技术公司均出现亏损,分别亏损1966万元和613万元。

2018年前三季度,中国长城实现营收62.71亿元,同比下降4.67%,归母净利润2.08亿元,同比下降30.47%。而中国长城的业绩承压状况自三年前便已经出现端倪。自2015年,公司营收开始下滑,2017年末营收同比下滑87.18%,2018年开始,营收、净利双降,扣非净利更是连亏两个季度,2018年第二季度,扣非净利亏损2103万元,第三季度亏损颓势持续、幅度扩大,扣非净利亏损金额达5947万元。

实际上,中国长城的业绩表现比表面看上去更加严重。据wind数据显示,2017年末,中国长城的非经常性损益中,处置(持有)交易性金融资产和负债产生的公允价值变动损益达2.51亿元,非经常性损益高达3.46亿元,而2017年全年归母净利仅为5.81亿。截至2018年第二季度,公司非经常性损益高达3.45亿元,其中,可供出售金融资产处置收益为3.39亿元,占比利润总额91.63%。

也许是出于剥离亏损资产的考量,亦或是业绩不佳,靠出售子公司和金融资产增利,但不论哪种方式,都在一定程度说明了中国长城过度依赖资本运作的经营模式确存在一定问题。