前言:

上世纪80年代,日本的半导体市场占有率曾一度高达50%,领先世界各国,而如今却下滑至10%。

随着智能产品代加工企业兴起, 尤其2010年之后,日本半导体产业放弃了手机的销售方向,使其业界地位直线下降。

作者 | 方文

图片来源 | 网 络

“以满足本土需求为导向”的优势

日本厂商之所以能够在功率半导体领域取得成功,在于日本以产业用途少量多品种定制需求为主,没有卷入大尺寸晶圆演进带来的设备投资竞争,可以灵活利用现有工厂来满足需求。

另一方面,功率半导体开始不断应用于汽车市场,而日本作为当时世界最大的汽车生产国和出口国,功率半导体产业自然也加速发展。

在政府有意识的保护下将客户重心集中在日本当地,这意味着包括材料、设备、零部件等各个环节均由本土厂商供应,确保供应链本土化发展。

这种本土企业联合作战的方式,在全球化进程刚刚开始、市场化竞争尚不那么充分的年代里,优势是明显的。

曾经的优势变成落后的原因

固守原有模式的日本功率半导体产业,似乎正目睹着自身优势随市场和行业的变迁在一同远去,近期开始加快扩产增速的步伐。

曾经在功率市场先下一城的日本企业,处在如今“不快不慢,不远不近”的节点,思索着未来命运的走向。

设备、材料的垄断,稳固了日本在产业链中无可取代的地位,而站在风口浪尖的功率半导体,同样是日本最后的堡垒。

进入21世纪以来,半导体产业的迅猛发展,让这种对本土需求或者说对个别大企业的需求的依赖,逐渐成为掣肘,尤其是在功率半导体市场。

一方面,这使得日本厂商在英飞凌、意法等竞争对手不断扩大客户地理范围的情况下陷入弱势;另一方面,在更广泛市场中竞争环境的缺失,也会让企业故步自封。

日本半导体行业从合计市占率较2020年下降的1.2个百分点中,嗅到了危机,警告称,日本功率半导体正面临挑战。

日本厂商依旧保持行业TOP10

近年来,几大因素点燃了市场对功率半导体的需求,包括新冠疫情刺激的家用电子产品消费热潮,以及更具持续性的电动汽车、新能源、5G通信、乃至云计算的加速普及。

未来数字时代的几乎每一个具象场景,都需要数量更多、价值量更高的功率半导体支撑。

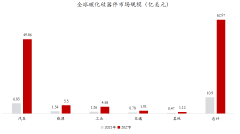

Omida数据显示,2021年全球功率半导体市场规模为462亿美元,至2025年,全球市场空间有望达到548亿美元,年复合增速为5.92%。

不久前,Omdia发布了2021年全球功率半导体十强榜单。

从榜单看,全球功率半导体十强中有一半为日本企业,包括三菱电机(第4)、富士电机(第5)、东芝(第6)、瑞萨(第9)、ROHM(第10)。

欧美大厂加大扩产力度

全球功率半导体市场前十名中,排名第一的德国英飞凌和第二名的美国安森美半导体地位十分稳固。

欧美大厂快速的扩产节奏和产线转移步伐更是给日本功率半导体市场带来了压力。

英飞凌今年2月宣布将斥资逾20亿欧元,碳化硅和氮化镓半导体产能。

安森美当前正在提高其East Fishkill的晶圆厂的产能,未来两年将加大投资力度,由6%增加到12%。

意法半导体将在未来4年内大幅提高晶圆产能,计划在2020年至2025年期间将欧洲工厂300mm整体产能提高一倍;并且计划到2024年将SiC晶圆产能提高到2017年的10倍。

日本投资雄心与现实反差

瑞萨电子特别预计电动汽车(EV)的需求将快速增长,因此计划提高IGBT等功率半导体的产能。

三菱电机将在未来五年内向功率半导体业务投资1300亿日元,计划到2025年将其产能比2020年翻一番;其功率器件业务2025年销售额计划超过2400亿日元,营业利润率10%以上。

富士电机目前没有300mm晶圆厂的增产计划,专注于200mm的增产,计划追加投资400亿日元扩充功率半导体产能;并将功率半导体的资本支出增加到1900亿日元。

东芝通过提高8英寸芯片生产线产能并将12英寸芯片制造设施生产线投产时间自2023年度上半年提前至2022年度下半年,满足持续扩张需求。

瑞萨电子宣布将对其位于日本甲府市的甲府工厂进行价值 900 亿日元的投资。

罗姆2021年5月提出要抢占全球30% SiC市场的目标,在日本阿波罗筑后和宫崎新工厂将于2022年投入运营,计划器件产能提高5倍以上;此外还将把在马来西亚的半导体工厂产能扩大到1.5倍。

日本扩产也难受的原因

在传统功率厂商进展较慢的情况下,日本芯片制造商规模也相对较小,难以扩大生产和营销规模。

晶圆厂投资巨大,日本厂商由于市场份额有限,因此对大笔资本支出态度谨慎,唯恐供给过剩,这也进一步拖累了日本厂商发展,而代工模式有望解决这一困局。

行业内部的合作非常重要,但与全球客户的业务接触也是成功的关键,服务单个客户或只专注于政府项目将使得企业失去竞争力。

但现在的问题在于,全球市场对功率半导体的需求正在飙升。

根据IC Insights数据,2021年功率半导体的单位需求为:MOSFET为435亿,IGBT为22亿。

如此庞大的出货量,足以使12英寸产线的产能利用率保持在成本效益生产水平。

EMI数据显示,2020年-2024年,中国、欧洲、美国各将新建14座、9座、8座12英寸晶圆厂,而日本则仅有6座,甚至不如韩国的7座。

在中国厂商12英寸份额持续提高的同时,日本厂商的份额从2015年的19%下降到2024年的12%。

结尾:

面对市场和技术的更迭,优劣往往只在瞬息之间,取决于关键几步。

功率半导体可能会变得更加标准化,从而导致有能力扩大生产的公司主导市场。

谁能率先看清时代的趋势,谁就能走的更快,谁能持续看清时代的趋势,谁就能走的更远。

部分资料参考:半导体行业观察:《日本功率半导体的“焦虑”》,爱集微APP:《是什么松动了日本的功率半导体强国地位?》

原文标题 : AI芯天下丨产业丨日本在功率半导体中地位重、焦虑多