文 / 八真出品 / 节点财经

近日,华为公告称,将在全国银行间债券市场公开发行“华为投资控股有限公司2022年度第一期中期票据”,募集资金用于补充公司本部及下属子公司营运资金,并承诺不用于长期投资、房地产投资、金融理财及各类股权投资等。

据悉,该债务融资工具期限为3年,发行规模40亿元,利率区间介于2.7%-3.3%,兑付日期为2025年1月10日,由工商银行作为主承销商,操持簿记建档工作,农业银行为联席主承销商,组织债务融资承销工作。

节点财经注意到,华为此次发债利率基本和银行三年期定期存款利率相当,具有明显的成本优势,这也从侧面反映出市场对华为的认可。

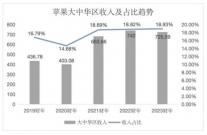

而从过往财务状况来看,2018-2020年,华为合并口径实现营业收入7212.02亿元、8588.3亿元和8913.68亿元,同比分别增长19.50%、19.08%和3.8%,年均复合增长率达11.11%;对应净利润593.5亿元、626.6亿元、646.5亿元,同比分别增长25.1%、5.6%、3.2%,年均复合增长率达4.4%。业绩整体呈现出稳步上升趋势,但增速逐年放缓。

图源:华为财报

事实上,囿于外围各种不确定性因素冲击,华为近年来确实面临较大压力。2021年前三季度,因荣耀分拆和终端销售的下降,公司营业收入同比减少32%至 4558亿元,净利润为464.9亿元,但净利润率同比提升2.2%至10.2%。

预计2021年销售收入约6340亿元,同比下滑约28.8%。

同时,华为仍然保持对研发和技术的高度重视,于最近公布的华为2020年度研发费报告显示,2020年华为以约1259亿元的研发投入规模,成为仅次于谷歌,全球经费排名第二的企业;公司全年专利申请量超5400件,连续四年的位列第一,而排名第二的韩国三星申请数量为3093件。

值得一提的是,相较于上市公司,发债是华为的主要融资手段。自2019年起,华为已在国内债券市场多次发债融资。截止目前,公司存续债券共8只,合计余额共230亿元。

而在发债的同时,华为也启动新一轮人事报道,据证券时报报道,最新任命常务董事丁耘接替彭中阳为企业BG总裁,并仍兼任运营商BG总裁。

这意味着,调整过后,运营商业务和企业业务都由丁耘负责,余承东负责消费者业务。

节点财经声明:文章内容仅供参考,文章中的信息或所表述的意见不构成任何投资建议,节点财经不对因使用本文章所采取的任何行动承担任何责任。

▌更多精彩内容,欢迎关注