近日,中信证券在联想集团(0992.HK)的深度跟踪报告中指出,快速增长的方案服务业务以及收入稳健攀升的基础设施业务,正成为联想集团中长期成长性和确定性改善的重要来源。同时,受益PC行业高景气度持续,联想集团在全球的相对份额、领先优势有望持续扩大。基于此,中信证券维持联想集团14港币/股的目标价以及“买入”评级。

全球IT服务需求攀升,方案服务业务成未来增长“新引擎”

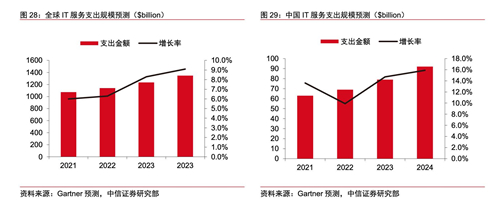

在数字化、线上化等新趋势的影响下,中国乃至全球企业对IT服务的需求正不断提升。Gartner预计全球IT服务市场2024年将达到1.34万亿美元,2021-2024年复合增长率为7.9%;中国市场则为919亿美元,2021-2024年复合增长率为13.5%,增速是全球的约两倍。

作为中国“新IT”代表企业,早在2017年开始,联想集团就已经积极谋划战略转型。2019年,联想集团提出智能化变革3S战略,从智能物联网(Smart IoT)、智能基础设施(Smart Infrastructure)、行业智能(Smart Vertical)三个维度发力,围绕智慧城市、智慧教育、智慧农业、智慧能源、智能制造等各行各业,赋能行业智能化转型。2021年4月1日,联想集团还正式成立方案服务业务集团(简称SSG),致力于推动行业智能解决方案、设备服务、运维服务和包括设备即服务(DaaS)与Truscale在内的“x即服务”系列业务的增长。

在最新的财报中,快速增长的方案服务业务依然成为联想集团的业绩“新引擎”。2022财年Q1,联想集团方案服务业务收入同比增长38%至76.5亿人民币,其中IT支持服务同比增长24%、智能运维服务同比增长64%、智能解决方案同比增长65%;运营利润达到17亿人民币,同比提升51%,运营利润率也同比提升2个百分点至22%,收入的稳定性和可预测性明显增长。

中信证券认为, IT支持服务方面,联想集团的收入将随着存量设备的持续增长以及服务项目的持续丰富稳步提升;智能运维方面,公司当前的收入增长主要来自于设备即服务(DaaS)业务,考虑到DaaS市场以及公司业务仍处于早期阶段,未来其智能运维业务未来仍将快速增长。智能解决方案方面,基于产业数字化的广阔空间,以及公司的端到端服务能力和行业经验,联想集团有望在这一蓝海市场分享越来越多的价值。

服务器市场进入景气上行周期,联想有望持续分享市场红利

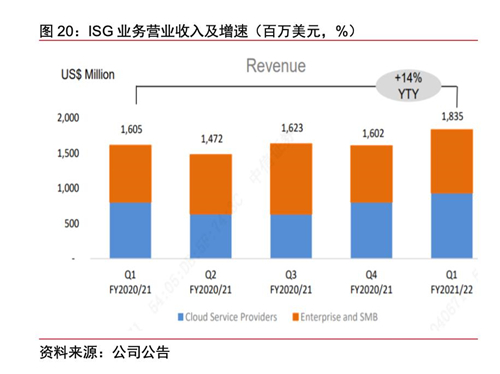

除了方案服务业务外,联想集团基础设施业务也在最新的财季中实现新突破。

2022财年Q1,联想集团基础设施业务收入创下118.5亿人民币的新纪录,同比增长14%,经营亏损也大幅收窄。其中,云服务方面,公司销售额继续实现两位数的同比增长,内部设计方案已经由服务器拓展至存储、水冷以及更先进的系统设计和多个平台等,盈利能力不断增长;企业方面,公司在服务器、存储、软件和服务等多个高增长产品的市场份额进一步增长,继续保持全球主流存储市场中第二大供应商的地位,同时继续扩大其在混合云解决方案中的业务范围。

中信证券分析认为,中短期来看,全球云厂商的资本开支自去年三季度开始出现周期性下行,但今年二季度开始,北美云巨头资本开支已率先出实现反转,而国内云厂商的资本开支大概率会在今年三季度末至四季度之间出现反转。同时,宏观经济的复苏也带动了传统企业采购需求恢复。上述多因素叠加,将为联想集团基础设施业务的增长提供良好的支撑。

长期来看,在数据中心市场份额向云计算厂商集中的大背景之下,联想集团与AWS、Azure等云巨头的合作关系将使得公司能够持续分享市场红利。同时,凭借全球化的服务体系以及持续提升的定制化能力、自主设计能力,联想集团有望在云厂商内部获得更多的市场份额,从而驱动收入持续增长。

PC行业高景气度延续,头部公司市场份额优势将扩大

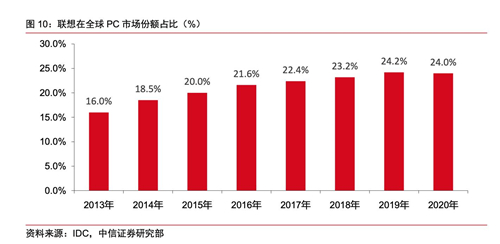

此外,中信证券还指出,全球PC市场仍将继续维持高景气度。究其原因,主要是由于疫情催化下,作为远程生产力设备以及学习工具的PC市场正加速经历由“一家一台电脑”向“一人一台电脑”的转变,商用需求不断复苏,高端化演进也在加速,全球PC市场的长期空间将被进一步打开。IDC预测,2021年及以后全球PC销量将长期维持在3.4-3.5亿台的较高水平。

而考虑到联想集团近年来份额持续提升的势头,公司在未来仍有望通过持续扩充的品类&市场以及突出的供应链能力斩获更多的份额,通过不断优化的产品组合(如商用PC和yoga系列、游戏本等高端系列)推动平均售价(ASP)和盈利能力的稳步提升,进而实现营收的稳健增长。

非PC设备方面,2022财年Q1,联想集团的非PC设备占智能设备业务收入的比重为18%,同比提升3个百分点。而未来随着平板电脑和智能手机的份额占比实现突破,有望成为联想集团后续业绩的重要驱动力。