PC业务仍是“擎天柱” 核心零件短缺恐面临成本上涨

在三大传统硬件业务中,个人电脑和智能设备业务一直是联想的重要营收支柱。财报显示,第三财季,联想的个人电脑和智能设备业务营收928亿元,同比增长26.5%,占比本季度营收份额的81%。

随着5G物联网时代的到来,电脑逐渐成为重要的生产工具,以及“一人一机”理念的升级;并且疫情长期化已经成为全球共识,居家办公成为最佳选择,促使PC赛道持续增长,联想集团作为全球PC行业龙头,无疑成为最大受益者。

具体来看,在个人电脑市场的优势放大到25.3%,在平板电脑和Chromebook两大细分领域分别实现了182.5%和370.4%的增长。

从数据来看,第四季度,PC业务表现确实不俗,也为联想集团进一步打开营收空间。但受订单需求强劲影响,联想第四季度PC产品供应依然紧张,存在缺货现象。目前,全球半导体供应不足,行业会面临核心零件短缺问题,可能进一步扩大联想集团缺货现象的不足。并且面对核心零件的缺口,可能会引发下游PC行业的争夺战,上游供应商趁机提升产品价格,增加联想集团的成本支出。

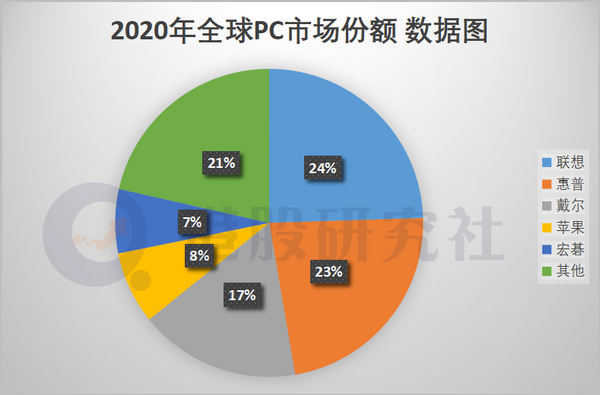

从市场层面来看,联想集团PC业务也将面临激烈的竞争。在研究机构Canalys发布的2020年全球出货量市场份额排名中,联想仅领先惠普1%的市场份额,惠普也将成为联想能否稳坐第一宝座最大的威胁,此外,戴尔、苹果、宏碁都在后面步步紧逼。

而国内市场,华为也已经入局PC行业,截止2021年2月3日,华为出货量已经达到了国内第二,处在第一梯队,已经达到联想接近四分之三的份额,面对华为、苹果、等一众竞争对手,联想后续的市场份额依然承受较大压力。

回A剑指“数字化” 却遭研发投入“打脸”

目前联想集团的滚动市盈率(TTM)仅为19.26,在港股上市的科技互联网公司中属于较低水平,一直以来港股给予联想的估值仍止于PC行业。联想董事长杨元庆认为,联想和国内资本市场的连接不够,希望借助科创板和更广大客户、消费者建立连接和沟通。

目前,联想集团正在筹划赴科创板上市事宜,这对于联想整体估值的提升无疑是有利的。1月12日晚间,联想集团宣布,拟发行中国存托凭证(CDR),并向上海证券交易所科创板申请中国存托凭证上市及买卖,受此影响,1月13日联想股价高开近15%,投资者对于联想回A颇为期待。联想表示,此次回归科创板上市募集的资金,将用于联想新技术的研发以及相关产业战略投资。

但也不乏市场对联想集团“科创成色”的质疑。对此,杨元庆在此次业绩没推沟通会上表示,如果联想集团能在科创板上市,将成为现有科创板上市公司中研发投入最高的企业之一。

但回顾联想对科研费用的投入,似乎不足以让市场幸福。2019年,杨元庆就表示,每年投入100亿元用于联想技术研发的费用,在研发上的投入不输同行。

但财报数据上的显示联想集团在科研费用上的投入,似乎有悖杨元庆此番的宣言。2020年上半年,联想研发费用6.39亿美元,同比下降1.24%;研发费用率2.29%,同比下降0.2%。此外,根据提交的联想2015-2019年财报来看,联想的研发投入费用分别为96.36亿元、93.95亿元、80.09亿元、85.27亿元和94.64亿元,都不足100亿人民币。

从研发费用率看,联想集团只有2%的水平,在科技公司中偏低;从投入费用来看,联想近几年的投入都不足100亿人民币,整体研发支出仅和2019年的小米相当,甚至在科创板上市企业中排名倒数第五。

同样作为老牌科技企业的华为,2019年的研发投入是1317亿人民币,占全年营收的15.3%。从绝对值来看,华为的研发投入是联想的14倍;从比例值来看,华为也是联想的近6倍。

杨元庆曾说,联想集团转型成功的“里程碑式”标志是数据智能业务营收占比达两位数以上。回顾往期财报可以发现,2020年上半年,联想数据中心业务收入30.91亿美元,同比增长15.04%,在收入中占比11.09%。

虽杨元庆所说的“里程碑”已经出现,但也并不是意味着联想智能化转型的成功。现阶段,仍无法改变联想以PC为主的利润结构。目前数据中心业务亏损状况依旧在持续,且有进一步扩大的势头,而联想回归科技版,可能更多的是弥补在数据中心业务上的缺陷。

总的来讲,目前,联想的软件和服务业务规模尚在初期阶段,成为联想集团的第二增长引擎仍尚需时日。而回A对于联想来讲,是机遇但也是一个新挑战的开始。

文章来源:港股研究社,转载请注明版权。